Москва, 14 апреля - "Вести.Экономика" Пока все думали, что приход Дональда Трампа вдохнет новую жизнь в фондовый рынок, медведи вышли из спячки.

Позитивное настроение и спокойствие на рынке активов уступает место активному беспокойству.

Позитивное настроение и спокойствие на рынке активов уступает место активному беспокойству.

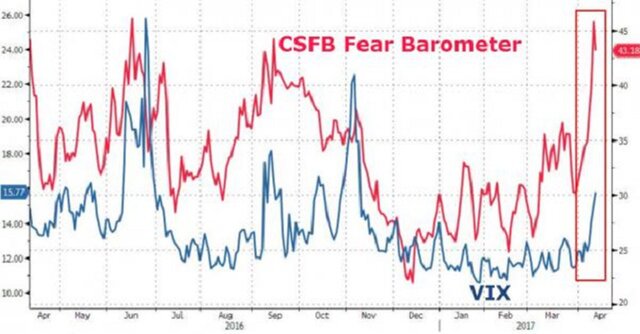

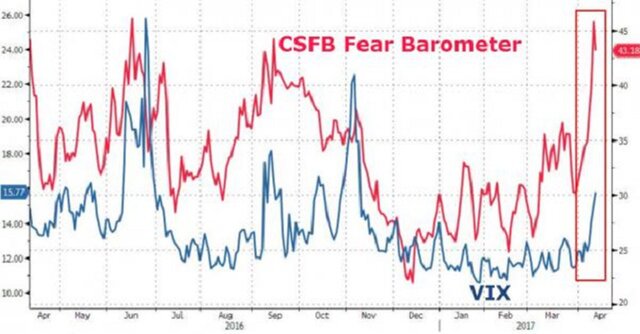

Инвесторы в Европе и США спешат хеджировать риски снижения стоимости активов, а индекс Credit Suisse предупреждает о растущих экономических и политических проблемах.

Участники рынка видят меньший потенциал для дальнейшего роста.

При этом индекс VIX, также называемый "индексом страха", значительно отличается от динамики акций. И в этом случае он может использоваться в качестве опережающего индикатора.

При этом индекс VIX, также называемый "индексом страха", значительно отличается от динамики акций. И в этом случае он может использоваться в качестве опережающего индикатора.

Никакой странности в подобное динамике нет. Геополитическая напряженность, связанная с Северной Кореей и Сирией, усиливается, также существует неопределенность в отношении итогов французских выборов, первый раунд которых состоится 23 апреля. А в Великобритании уже начали сомневаться, что национальная экономика выдержит политические потрясения, которые принесете Brexit.

Никакой странности в подобное динамике нет. Геополитическая напряженность, связанная с Северной Кореей и Сирией, усиливается, также существует неопределенность в отношении итогов французских выборов, первый раунд которых состоится 23 апреля. А в Великобритании уже начали сомневаться, что национальная экономика выдержит политические потрясения, которые принесете Brexit.

Другие признаки также показывают растущую нервозность инвесторов. Индекс S&P 500 впервые после выборов оказался ниже 50-дневной скользящей средней.

Стоимость хеджирования против падения индекса S&P 500 в течение следующего месяца на 5% увеличилась с самой высокой скоростью с июньского референдума по Brexit.

Стоимость хеджирования против падения индекса S&P 500 в течение следующего месяца на 5% увеличилась с самой высокой скоростью с июньского референдума по Brexit.

Корреляция американских и европейских фондовых рынков восстанавливается. Это часто происходит во время кризиса, и выражает обеспокоенность в связи с тем, что предстоящие политические события будут доминировать в рыночных движениях.

Корреляция американских и европейских фондовых рынков восстанавливается. Это часто происходит во время кризиса, и выражает обеспокоенность в связи с тем, что предстоящие политические события будут доминировать в рыночных движениях.

При этом риски растут по всем рынкам, а не только по рынку акций.

При этом риски растут по всем рынкам, а не только по рынку акций.

В значительной степени растет спрос на безопасные активы.

В значительной степени растет спрос на безопасные активы.

10-летние облигации США ведут себя так же, как и в преддверии голосования по Brexit, поскольку доходность падает, в то время как волатильность поднимается в месячных опционах, по данным Merrill Lynch Move Index.

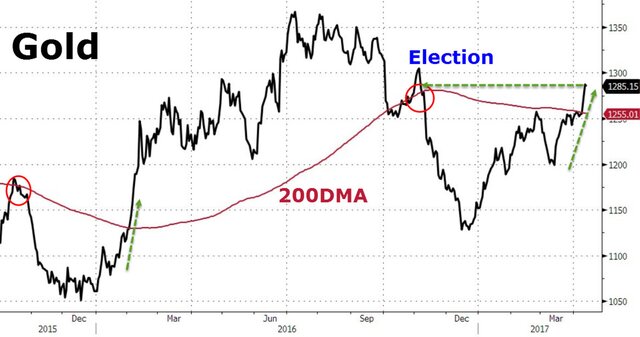

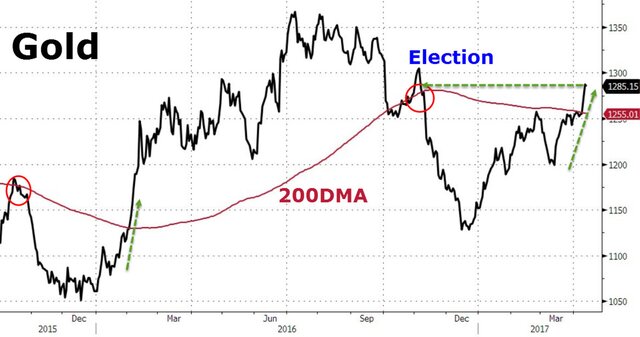

Золото вновь превысило $1300, отыграв все потери после выборов и пробив 200-дневную скользящую среднюю.

Золото вновь превысило $1300, отыграв все потери после выборов и пробив 200-дневную скользящую среднюю.

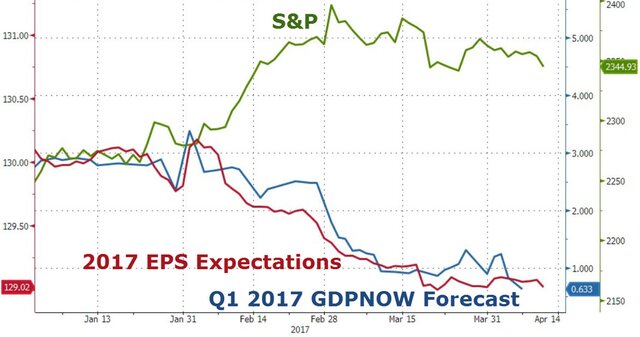

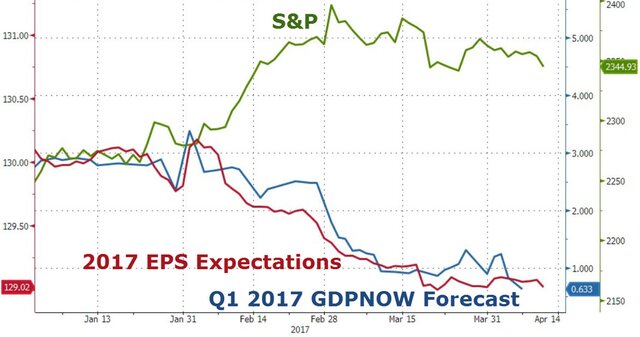

И, если посмотреть на ожидания, связанные с прибылью американских корпорации, становится понятна нервозность инвесторов. Стоимость прибыли на акцию, судя по всему, будет неуклонно снижать.

И, если посмотреть на ожидания, связанные с прибылью американских корпорации, становится понятна нервозность инвесторов. Стоимость прибыли на акцию, судя по всему, будет неуклонно снижать.

Да и по ВВП США ожидания сейчас становятся все хуже.

Да и по ВВП США ожидания сейчас становятся все хуже.

Инвесторы в Европе и США спешат хеджировать риски снижения стоимости активов, а индекс Credit Suisse предупреждает о растущих экономических и политических проблемах.

Участники рынка видят меньший потенциал для дальнейшего роста.

Другие признаки также показывают растущую нервозность инвесторов. Индекс S&P 500 впервые после выборов оказался ниже 50-дневной скользящей средней.

10-летние облигации США ведут себя так же, как и в преддверии голосования по Brexit, поскольку доходность падает, в то время как волатильность поднимается в месячных опционах, по данным Merrill Lynch Move Index.