Группа компаний "ПИК", крупнейший девелопер жилой недвижимости в России, объявила о консолидации контрольного пакета у Сергея Гордеева, и подтверждает планы проведения SPO в среднесрочной перспективе.Москва, 5 июля - "Вести.Экономика" Группа компаний "ПИК", крупнейший девелопер жилой недвижимости в России, объявила о консолидации контрольного пакета у Сергея Гордеева, и подтверждает планы проведения SPO. "ВТБ" покупает 7,6% квазиказначейских акций.

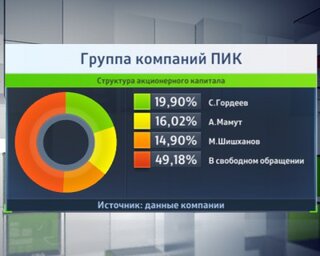

Структуры основного акционера, президента и председателя правления "ПИК" Сергея Гордеева достигли соглашения о выкупе пакетов акций компании, принадлежащих компаниям Александра Мамута и Микаила Шишханова.

После закрытия сделки и завершения всех обязательных процедур Сергей Гордеев станет контролирующим акционером с 50,02% акций "ПИК". В рамках сделок цена одной обыкновенной акции была установлена на уровне 280,00 руб. Организатором сделок выступает "ВТБ Капитал".

Сергей Гордеев получил одобрение Федеральной антимонопольной службы (ФАС) на консолидацию до 100% акций "ПИК"

В соответствии с законодательством, Сергей Гордеев намерен сделать обязательное предложение о выкупе акций у миноритарных акционеров компании, которое будет направлено на рассмотрение совета директоров "ПИК" в течение 35 дней с момента завершения приобретения пакетов акций.

Выкуп пройдет по более высокой цене, чем основная сделка. Конкретная цена выкупа будет установлена исходя из средневзвешенной цены обыкновенных акций на Московской Бирже за 6 месяцев, предшествующих дате обязательного предложения (на дату публикации составляет около 290,00 руб. за одну обыкновенную акцию).

"ВТБ" покупает 7,6% квазиказначейских акций

Одновременно с этим, ПИК объявляет о продаже группе "ВТБ" пакета квазиказначейских бумаг, соответствующего 7,6% доли в компании и аккумулированного в ходе реализации добровольного предложения в рамках делистинга с Лондонской биржи.

Ожидается, что сделки по консолидации акций структурами Сергея Гордеева будут закрыты в начале третьего квартала 2017 г.

Планы по SPO и дивидендам сохраняются

Компания "ПИК" подтверждает планы по проведению в среднесрочной перспективе вторичного публичного предложения акций (SPO), первым организатором которого назначен "ВТБ Капитал".

Совет директоров ПИК, в соответствии с ранее озвученными планами, 22 июня 2017 г. утвердил новую дивидендную политику, предусматривающую распределение не менее 30% чистого потока денежных средств от операционной деятельности (OCF) дважды в год.

В 2017 г. компания планирует сохранить позицию лидера на рынке доступного жилья и прогнозирует общий объем продаж на уровне 1,7-1,9 млн кв. м жилья и общий объем поступлений денежных средств в размере 190-200 млрд руб.

Структуры основного акционера, президента и председателя правления "ПИК" Сергея Гордеева достигли соглашения о выкупе пакетов акций компании, принадлежащих компаниям Александра Мамута и Микаила Шишханова.

После закрытия сделки и завершения всех обязательных процедур Сергей Гордеев станет контролирующим акционером с 50,02% акций "ПИК". В рамках сделок цена одной обыкновенной акции была установлена на уровне 280,00 руб. Организатором сделок выступает "ВТБ Капитал".

Сергей Гордеев получил одобрение Федеральной антимонопольной службы (ФАС) на консолидацию до 100% акций "ПИК"

В соответствии с законодательством, Сергей Гордеев намерен сделать обязательное предложение о выкупе акций у миноритарных акционеров компании, которое будет направлено на рассмотрение совета директоров "ПИК" в течение 35 дней с момента завершения приобретения пакетов акций.

Выкуп пройдет по более высокой цене, чем основная сделка. Конкретная цена выкупа будет установлена исходя из средневзвешенной цены обыкновенных акций на Московской Бирже за 6 месяцев, предшествующих дате обязательного предложения (на дату публикации составляет около 290,00 руб. за одну обыкновенную акцию).

"ВТБ" покупает 7,6% квазиказначейских акций

Одновременно с этим, ПИК объявляет о продаже группе "ВТБ" пакета квазиказначейских бумаг, соответствующего 7,6% доли в компании и аккумулированного в ходе реализации добровольного предложения в рамках делистинга с Лондонской биржи.

Ожидается, что сделки по консолидации акций структурами Сергея Гордеева будут закрыты в начале третьего квартала 2017 г.

Планы по SPO и дивидендам сохраняются

Компания "ПИК" подтверждает планы по проведению в среднесрочной перспективе вторичного публичного предложения акций (SPO), первым организатором которого назначен "ВТБ Капитал".

Совет директоров ПИК, в соответствии с ранее озвученными планами, 22 июня 2017 г. утвердил новую дивидендную политику, предусматривающую распределение не менее 30% чистого потока денежных средств от операционной деятельности (OCF) дважды в год.

В 2017 г. компания планирует сохранить позицию лидера на рынке доступного жилья и прогнозирует общий объем продаж на уровне 1,7-1,9 млн кв. м жилья и общий объем поступлений денежных средств в размере 190-200 млрд руб.