Доля нерезидентов в ОФЗ выросла по состоянию на 1 сентября до рекордного уровня 31,6%, их позиции оцениваются более чем в два трлн руб., и это не предел, считают в Банке России.Москва, 17 октября - "Вести.Экономика". Доля нерезидентов в ОФЗ выросла по состоянию на 1 сентября до рекордного уровня 31,6%, их позиции оцениваются более чем в 2 трлн руб., и это не предел, считают в Банке России.

Пока облигации федерального займы выглядят привлекательно с точки зрения спекуляций на разнице ставок, доля нерезидентов действительно может увеличиваться. Однако приток спекулятивных денег будет зависеть от того, как быстро Централньый банк РФ будет снижать ключевую ставку, и от того, как быстро ставки в Европе и США будут расти. По мере сокращения разницы в ставках, привлекательность российских долговых бумаг будет снижаться.

Вот, что в интервью агентству Reuters рассказал глава департамента денежно-кредитной политики ЦБР Игорь Дмитриев.

"По мере снижения ставки доля нерезидентов может снизиться, сама по себе. Это естественно. Она может даже вырасти, потому что для долгосрочных инструментов снижение ключевой ставки - это рост стоимости, для кого-то на этом периоде снижения ставок даже более привлекательным инструмент может показаться. Это нормальный естественный процесс, который дальше будет зависеть от сохранения аппетита, в целом как себя будут вести другие центробанки, дифференциал процентных ставок с двух сторон же сокращается, и сверху и снизу - если сверху через снижение нашей ставки, то снизу - через повышение ставки ФРС США".

"По мере снижения ставки доля нерезидентов может снизиться, сама по себе. Это естественно. Она может даже вырасти, потому что для долгосрочных инструментов снижение ключевой ставки - это рост стоимости, для кого-то на этом периоде снижения ставок даже более привлекательным инструмент может показаться. Это нормальный естественный процесс, который дальше будет зависеть от сохранения аппетита, в целом как себя будут вести другие центробанки, дифференциал процентных ставок с двух сторон же сокращается, и сверху и снизу - если сверху через снижение нашей ставки, то снизу - через повышение ставки ФРС США".

Дмитриев также отметил, что Банк России вовсе не пугает растущая доля нерезидентов на рынке ОФЗ. Основной риск - резкий уход спекулятивных денег, который может сопровождаться обвалом котировок, об этом, кстати, много говорилось еще весной этого года.

Дмитриев пояснил, что спрос на ОФЗ - не только российская история, мы видим интерес к развивающимся рынкам в целом, и опасений резкого исходя в ЦБ нет.

"Какие сейчас предпосылки для того, чтобы нерезиденты встали и ушли, в целом это ведь не чисто российская история, что спрос на ОФЗ, а часть большой истории - сейчас есть аппетит к рынкам ЕМ. То, что Россия на фоне других развивающихся стран с формирующимися рынками выглядит хорошо - это позитивно. Каких-то диспропорций чрезмерных нет. А доля нерезидентов может расти, может снижаться. Риска того, что резко встали и вышли - этого нет".

"Какие сейчас предпосылки для того, чтобы нерезиденты встали и ушли, в целом это ведь не чисто российская история, что спрос на ОФЗ, а часть большой истории - сейчас есть аппетит к рынкам ЕМ. То, что Россия на фоне других развивающихся стран с формирующимися рынками выглядит хорошо - это позитивно. Каких-то диспропорций чрезмерных нет. А доля нерезидентов может расти, может снижаться. Риска того, что резко встали и вышли - этого нет".

В целом же, пока действительно ОФЗ выглядят уверенно. Стоит отметить, что сравнивать ставки по ОФЗ нужно не с доходностью трежерис, а с доходностью мусорных облигаций США, но и здесь ситуация пока складывается в пользу рублевых бумаг. Еще один важный момент - курс рубля, это еще одна очень важная составляющая. Если рубль будет падать, то вложения в ОФЗ для нерезидентов потеряют всякий смысл, если же национальная валюта будет стабильная или укрепляться, то спрос сохранится.

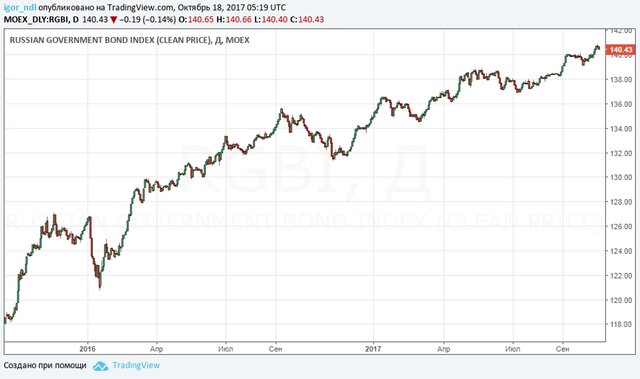

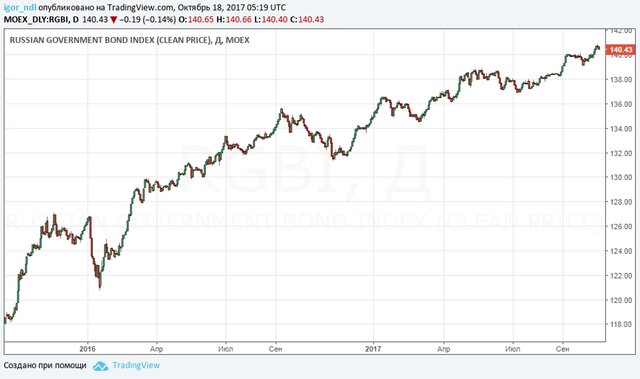

Стоит также обратить внимание на динамику сводного индекса российских гособлигаций.

Динамика впечатляющая, и по мнению экспертов рост продолжится.

Динамика впечатляющая, и по мнению экспертов рост продолжится.

В частности, экономический обозреватель Григорий Бегларян уверен, что котировки индекса имеют все шансы дорасти до уровней, которые будут соответствовать доходности ОФЗ в 5,5-6%. Очевидно, без спроса со стороны иностранных инвесторов это вряд ли произойдет.

Пока облигации федерального займы выглядят привлекательно с точки зрения спекуляций на разнице ставок, доля нерезидентов действительно может увеличиваться. Однако приток спекулятивных денег будет зависеть от того, как быстро Централньый банк РФ будет снижать ключевую ставку, и от того, как быстро ставки в Европе и США будут расти. По мере сокращения разницы в ставках, привлекательность российских долговых бумаг будет снижаться.

Вот, что в интервью агентству Reuters рассказал глава департамента денежно-кредитной политики ЦБР Игорь Дмитриев.

Игорь Дмитриев

Дмитриев также отметил, что Банк России вовсе не пугает растущая доля нерезидентов на рынке ОФЗ. Основной риск - резкий уход спекулятивных денег, который может сопровождаться обвалом котировок, об этом, кстати, много говорилось еще весной этого года.

Дмитриев пояснил, что спрос на ОФЗ - не только российская история, мы видим интерес к развивающимся рынкам в целом, и опасений резкого исходя в ЦБ нет.

Игорь Дмитриев

В целом же, пока действительно ОФЗ выглядят уверенно. Стоит отметить, что сравнивать ставки по ОФЗ нужно не с доходностью трежерис, а с доходностью мусорных облигаций США, но и здесь ситуация пока складывается в пользу рублевых бумаг. Еще один важный момент - курс рубля, это еще одна очень важная составляющая. Если рубль будет падать, то вложения в ОФЗ для нерезидентов потеряют всякий смысл, если же национальная валюта будет стабильная или укрепляться, то спрос сохранится.

Стоит также обратить внимание на динамику сводного индекса российских гособлигаций.

В частности, экономический обозреватель Григорий Бегларян уверен, что котировки индекса имеют все шансы дорасти до уровней, которые будут соответствовать доходности ОФЗ в 5,5-6%. Очевидно, без спроса со стороны иностранных инвесторов это вряд ли произойдет.