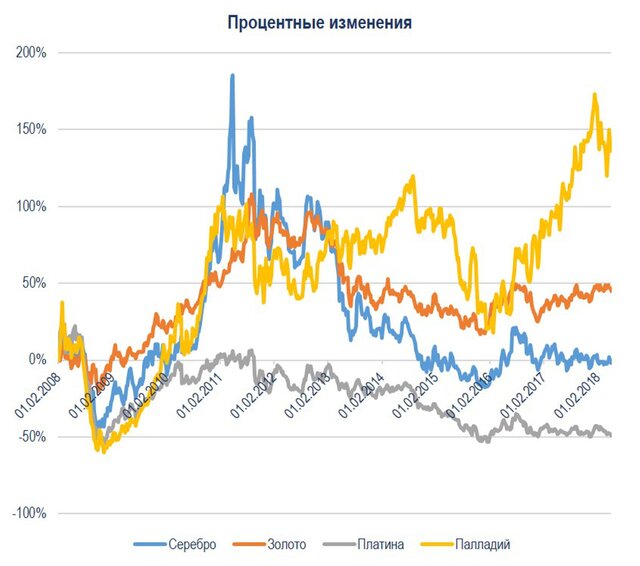

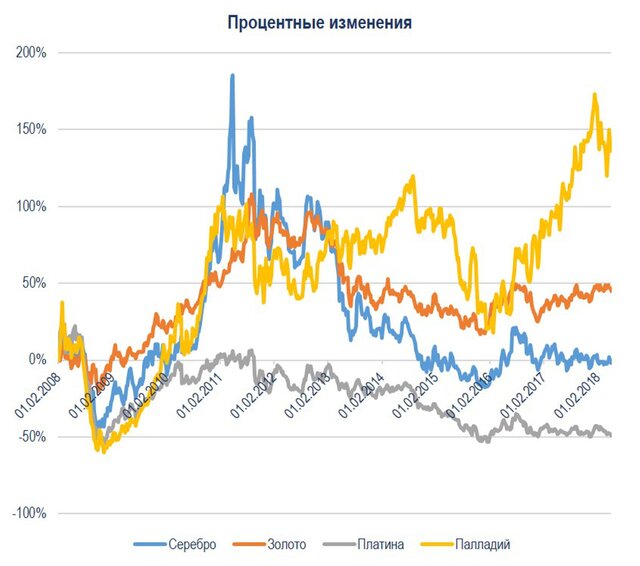

Четвёрка драгметаллов последние недели торгуется без явного тренда, попытки показать сильное направленное движение быстро наталкиваются на активное встречное действие, - констатирует Дмитрий Александров, замгендиректора по инвестициям ИК "Универ Капитал".Москва, 4 мая - "Вести.Экономика" Четвёрка драгоценных металлов последние недели торгуется без явного тренда, попытки показать сильное направленное движение быстро наталкиваются на активное встречное действие, - констатирует Дмитрий Александров, заместитель генерального директора по инвестициям ИК "Универ Капитал". Амплитуда колебаний котировок в среднем не превышает 3-5%. Палладий после падения с исторического максимума в начале этого года также завершил своё ралли и даже не пытался возобновить его, хотя и тестировал сопротивление на $1000 за тройскую унцию. Отдельно надо отметить следующий любопытный факт: платина и серебро с конца 2016 года движутся в узком боковом канале, причём высота колебаний серебра постоянно снижается, а такое часто является предвестником последующего резкого движения цены. Тем более, что серебро славится своей волатильностью.

Подобная динамика, особенно в золоте и серебре, указывает на то, что рынком драгметаллов последние месяцы правит не тот или иной специфический отраслевой фактор, а нечто более глобальное и общее. На наш взгляд, это, конечно, меняющиеся настроения рыночных игроков, глобальных банков и фондов, в отношении политики финансовых регуляторов: ФРС и ЕЦБ.

Подобная динамика, особенно в золоте и серебре, указывает на то, что рынком драгметаллов последние месяцы правит не тот или иной специфический отраслевой фактор, а нечто более глобальное и общее. На наш взгляд, это, конечно, меняющиеся настроения рыночных игроков, глобальных банков и фондов, в отношении политики финансовых регуляторов: ФРС и ЕЦБ.

Действительно, со стороны ФРС пока сохраняются сигналы о сохранении нынешней монетарной политики и плановой траектории дальнейшего подъёма ставки. Это умеренно медвежьи сигналы для золота и серебра. Одновременно среди членов FOMC постепенно нарастает умеренно "голубиная" риторика, в том числе и со стороны Джеймса Булларда, что весьма необычно. Однако ожиданий дальнейшего восстановления американской экономики для подъёма цен на драгметаллы недостаточно, скорее, это могло бы влиять на палладий или платину как каталитические металлы и именно с этой стороной вопроса многие связывают прошлогоднее ралли палладия.

В Европе единый Центробанк, кажется, наконец психологически почти уже готов начинать ужесточение политики со следующего года – это тоже медвежья новость для рынка, хотя ЕЦБ уже несколько лет пугает всех началом ужесточения политики, но глубина проблем в банковском секторе региона, прежде всего в южных странах, особенно Италии, не позволяет это сделать.

В Европе единый Центробанк, кажется, наконец психологически почти уже готов начинать ужесточение политики со следующего года – это тоже медвежья новость для рынка, хотя ЕЦБ уже несколько лет пугает всех началом ужесточения политики, но глубина проблем в банковском секторе региона, прежде всего в южных странах, особенно Италии, не позволяет это сделать.

Так что здесь интрига сохраняется, но негативный информационный навес в виде сокращения спроса со стороны европейских и американских инвесторов есть: потенциальный рост экономики делает нецелесообразным наличие золота в портфеле как хеджирующего актива, а рост ставок делает всё более дорогим поддержание этого актива, поскольку он не приносит фиксированной доходности.

Соответственно, спрос может восстановиться в основных валютных зонах в том случае, если инфляция начнёт разгоняться быстрее ожиданий, и Центробанки не будут поспевать за ней – тогда восстановится функция золота и серебра как защищающих от инфляции активов.

Соответственно, спрос может восстановиться в основных валютных зонах в том случае, если инфляция начнёт разгоняться быстрее ожиданий, и Центробанки не будут поспевать за ней – тогда восстановится функция золота и серебра как защищающих от инфляции активов.

Если отвлечься от долгосрочной перспективы, то можно указать на явную локальную перепроданность золота и платины, особенно последней, поэтому и технически привлекательны покупки в этих двух металлах с горизонтом до начала лета.

Действительно, со стороны ФРС пока сохраняются сигналы о сохранении нынешней монетарной политики и плановой траектории дальнейшего подъёма ставки. Это умеренно медвежьи сигналы для золота и серебра. Одновременно среди членов FOMC постепенно нарастает умеренно "голубиная" риторика, в том числе и со стороны Джеймса Булларда, что весьма необычно. Однако ожиданий дальнейшего восстановления американской экономики для подъёма цен на драгметаллы недостаточно, скорее, это могло бы влиять на палладий или платину как каталитические металлы и именно с этой стороной вопроса многие связывают прошлогоднее ралли палладия.

Так что здесь интрига сохраняется, но негативный информационный навес в виде сокращения спроса со стороны европейских и американских инвесторов есть: потенциальный рост экономики делает нецелесообразным наличие золота в портфеле как хеджирующего актива, а рост ставок делает всё более дорогим поддержание этого актива, поскольку он не приносит фиксированной доходности.

Если отвлечься от долгосрочной перспективы, то можно указать на явную локальную перепроданность золота и платины, особенно последней, поэтому и технически привлекательны покупки в этих двух металлах с горизонтом до начала лета.