Ведомство также отмечает, что заявки на обмен евробондов РФ подали более 130 инвесторов из России, Великобритании, США, континентальной Европы и Азии. При этом объем собранной книги заявок составил более $6 млрд, что более чем в 1,5 раза превысило объем размещения. Кроме того, доля одного инвестора в совокупном объеме каждого из выпусков облигаций "Россия-2027" и "Россия-2047" не превысила 22%, что способствует повышению ликвидности рынка государственных ценных бумаг Российской Федерации.

Министерство финансов России продолжит практику обмена неликвидных государственных ценных бумаг в иностранной валюте в целях дальнейшего повышения ликвидности российских долговых инструментов, обращающихся на международном рынке капитала.

Напомним, ранее сообщалось, что выпуск евробондов "Россия-2047", объем которого после доразмещения достиг $4,5 млрд, станет новым бенчмарком для рынка вместо потерявшего в последние годы в ликвидности выпуска "Россия-2030".

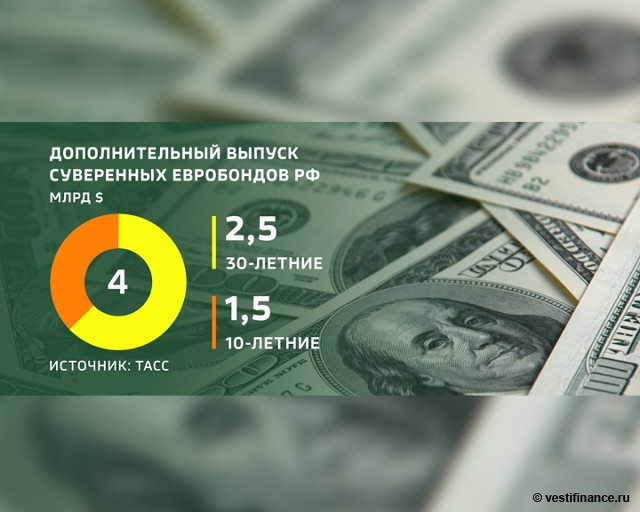

После доразмещения общий объем евробондов РФ с погашением в 2027 г. составил примерно $2,5 млрд, с погашением в 2047 г. - $4,5 млрд. Эксперты отмечают, что выпуск "Россия-2047" с учетом его нового объема стал самым большим выпуском евробондов России начиная с 2010 г., когда Минфин РФ вернулся на внешний рынок, и одним из самых больших с учетом срока его обращения среди развивающихся рынков.

Минфин РФ планирует размещать евробонды в 2017-2019 гг. преимущественно в долларах. Минфин РФ планирует в 2018-2020 гг. размещать евробонды на $7 млрд в год. Ведомство планирует в 2018-2020 гг. государственные внешние заимствования через выпуск ценных бумаг в эквиваленте $7 млрд ежегодно на срок до 30 лет, говорится в проекте федерального бюджета на 2018 г. и на плановый период 2019 и 2020 гг., опубликованном на портале проектов нормативных правовых актов.

Международное агентство S&P в субботу ночью опубликовало новый суверенный кредитный рейтинг России. Экономисты накануне делали противоречивые заявления: кто-то ожидал улучшения, кто-то стабильности. Так кто же оказался прав?

В 2016 г. после двухлетнего перерыва Российская Федерация успешно разместила два транша 10-летних еврооблигаций с погашением в 2026 г. по номинальной стоимости $1,75 и $1,25 млрд с доходностью 4,75% и 3,90% соответственно.

Цена привлечения займов оказалась существенно ниже "досанкционных" уровней 2013 г. На долю инвесторов из США пришлось 53%, Европы – 43%, Азии – 4%. Основными покупателями при обоих размещениях выступили управляющие компании, фонды различных типов и банки. Ими было выкуплено более 80% всего выпуска. Организатором размещения выступил "ВТБ Капитал".