Термин "абэномика" появился в 2012 г., когда правительство Синдзо Абэ начало программу поддержки экономики, направленной на борьбу с дефляцией, которая сохранялась в стране с 1990-х годов.

Хотя на первых этапах борьба с дефляцией выглядела необходимым шагом, методы, используемые властям, достаточно спорные. Использовалась искусственная девальвация иены за счет увеличения денежной массы. Побочным явлением стал резкий рост государственного долга, который сейчас уже составляет 240% ВВП, почти достигнув $8,924 трлн.

Экономисты и аналитики ранее говорили, что подобные действия могут спровоцировать валютные войны по всему миру, а также стоит учитывать, что Япония оказалась в опасной близости от дефолта именно из-за роста долга.

Если бы подобные действия были эффективными, то рост долга и создание искусственных дисбалансов в экономике могли быть хотя бы частично оправданными, но пока пользы от "абэномики", кажется, просто нет.

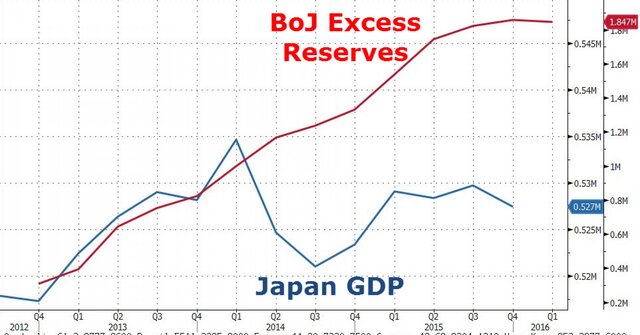

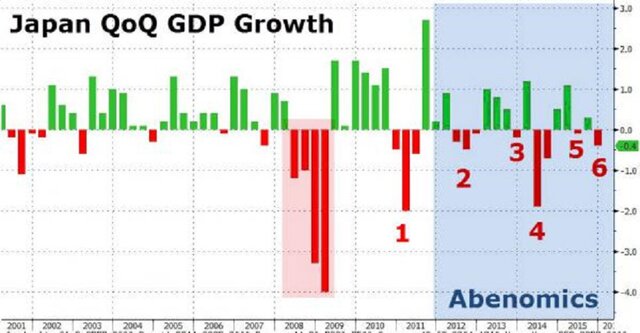

В шестой раз за последние шесть лет ВВП Японии снижается, в то время как баланс Банка Японии продолжает расти.

Теперь можно с уверенностью сказать, что "экономика Питера Пэна" умерла. Хотя ожидалось падение на 0,2%, экономика Японии упала сразу на 0,4% в четвертом квартале.

На фоне новой рецессии пришли еще более тревожные новости: частное потребление в четвертом квартале рухнуло на 0,8% в квартальном выражении. И это тоже максимальное падение со второго квартала 2014 г.

Монетизация долга Японии

Возвращение к нормальной монетарной политике сегодня выглядит как никогда далеким будущим. 30 октября Банк Японии разочаровал рынок своим нежеланием ускорить темпы покупки активов, хотя он все еще приобретает государственные облигации на 80 трлн иен в год и обещает увеличить объемы, если инфляция сохранится низкой.Между тем, суверенный долг Японии продолжает увеличиваться. Рынок долговых инструментов удивительно спокойно относится к этой цифре. Отчасти это объясняется тем, что японцы владеют большим количеством облигаций. Оставшаяся часть находится в собственности у центрального банка.

Однако очень мало экономистов верят, что бум заимствования продлится долго. По мере роста числа японских рабочих, уходящих на пенсию, снижаются внутренние сбережения, а траты на пожилых граждан резко возрастают. Даже незначительный рост стоимости заимствования может привести к неплатежеспособности.

В опубликованном в 2013 г. анализе говорится, что для стабилизации долга Японии необходимы налоговые доходы от 30% до 40% от общего потребления или эквивалент ставки потребительского налога в районе 60%. Другие исследования не так категоричны, но все они, тем не менее, указывают на необходимость более радикальных шагов, чем предлагает правительство Абэ (планируемое на октябрь повышение налога на потребление на 10% было отложено). Однако при нынешних темпах роста любое резкое повышение налогов или сокращение трат может вернуть Японию в рецессию.

Более высокая инфляция - единственный выход из создавшейся ситуации. Если бы номинальный ВВП увеличивался всего на 2% в год с 1992 г., то соотношение долга к ВВП было бы всего 83% (или как в Америке). Однако простое повышение зарплат и цен, как показывает опыт, не так легко осуществить. Лишь в прошлом году проводимая Банком Японии программа покупки активов довела долю долга японского правительства в собственности центрального банка с 23% до 32%.

Несмотря на низкую безработицу, слабую иену и резкий рост цен на акции, инфляция не превышала нулевую отметку в любой период эпохи абэномики. Более амбициозная инфляционная цель (возможно, 4%) помогла бы, если бы в нее поверил рынок. Но неспособность регулятора добиться даже установленной в январе 2014 г. цели в 2% резко пошатнули доверие к Банку Японии.

Однако у Страны восходящего солнца все еще есть варианты. При нынешних темпах покупки к 2020 г. в собственности центрального банка будет две трети государственных облигаций. Если покупку увеличить до 100 млрд иен в год, то Банк Японии будет владеть почти всем непогашенным государственным долгом к 2026 г. В этом случае правительство было бы должно деньги самому себе; выплата по долгам, проводимая Банку Японии, вернулась бы правительству как сеньораж (доход, получаемый от эмиссии денег).

Монетизация долга соответствует всем стандартом определения экономического безумия. Ортодоксальные экономисты заявят, что это неминуемо приведет к стремительной инфляции. Но более быстрая инфляция как раз то, что вот уже два десятилетия безрезультатно пытается добиться Япония. Имея в качестве альтернативы безропотное ожидание долгового кризиса, монетарное безумие уже не выглядит так плохо.

Другие правительства, по понятным причинам, ужаснутся, если Япония добровольно выберет эту дорогу или окажется на ней невольно. Монетизация, безусловно, откроет ящик Пандоры с экономическими рисками. Однако, как показал недавний опыт, туда, куда двигается Япония, скорее всего, направятся и другие экономики.